昆药集团(600422.SH)作为华润系旗下中药上市公司,近年来在“银发经济”战略下加速转型,但2025年一季度业绩的“断崖式”下跌暴露出公司面临的多重风险。

2025年一季报,公司不仅归母净利润增速暴跌超30%,营收增速更是连续9个季度录得负增长。曾经的西南中药龙头,正一步步陷入业绩泥潭。

一季度利润暴跌超30%,应收账款34亿创历史新高

昆药集团成立于1951年3月,2000年12月在上海证券交易所上市。2022年12月,华润三九完成昆药集团部分股权的收购工作,成为昆药第一大股东。依托云南丰富的植物资源,昆药集团先后开发了青蒿、三七、天麻三大系列及特色中药、民族药等40多个具有国内外先进水平的天然药物新产品,同时传承精品国药,聚焦三七产业链,致力于面向慢病管理和老龄健康领域提供优质产品服务及系统解决方案。

昆药集团2024年年报显示营收84.01亿元,同比下降0.34%(重述调整后);归母净利润6.48亿元,同比增长19.86%(重述调整后);扣非归母净利润4.19亿元,同比增长25.09%,呈现稳健增长态势。这一表现主要得益于华润圣火药业并表,以及昆中药1381系列的销售增长。表面上看,公司似乎已度过整合期,进入高质量发展阶段。

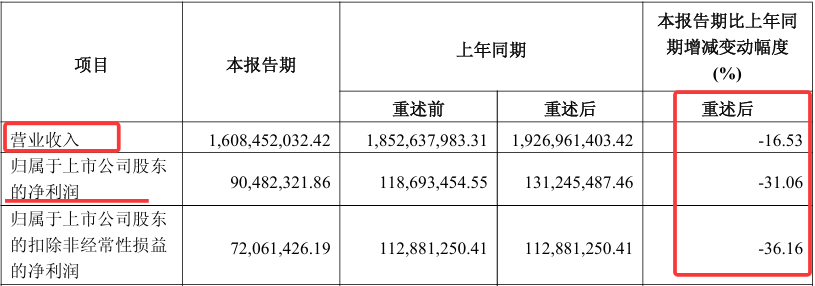

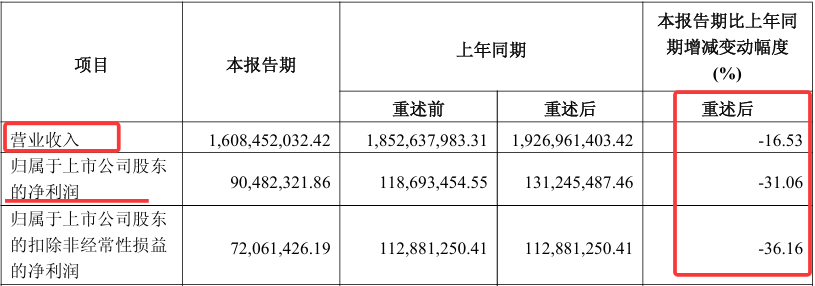

然而,2025年一季报却呈现截然不同的景象。公司实现营收16.08亿元,同比重述调整后下降16.53%;归母净利润0.90亿元,同比重述调整后下降31.06%;扣非归母净利润0.72亿元,同比重述调整后大幅下滑36.16%。这种从年报增长到一季报“变脸”的剧烈波动,远超行业平均水平(SW中药III板块2025年一季度净利润合计增速为-5.22%,昆药集团-31.06%的表现显著弱于行业),引发了市场对公司真实经营状况的质疑。

来源:昆药集团2025年一季报

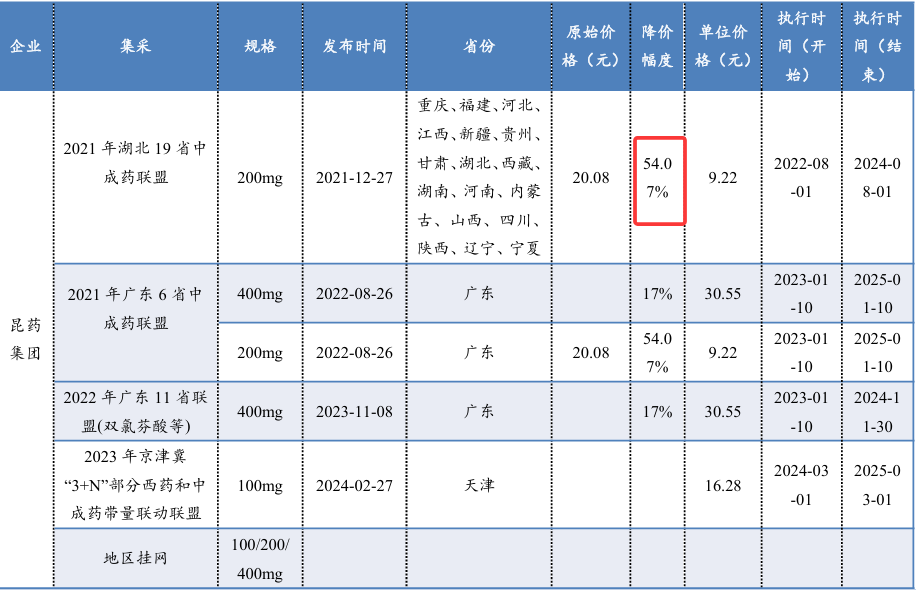

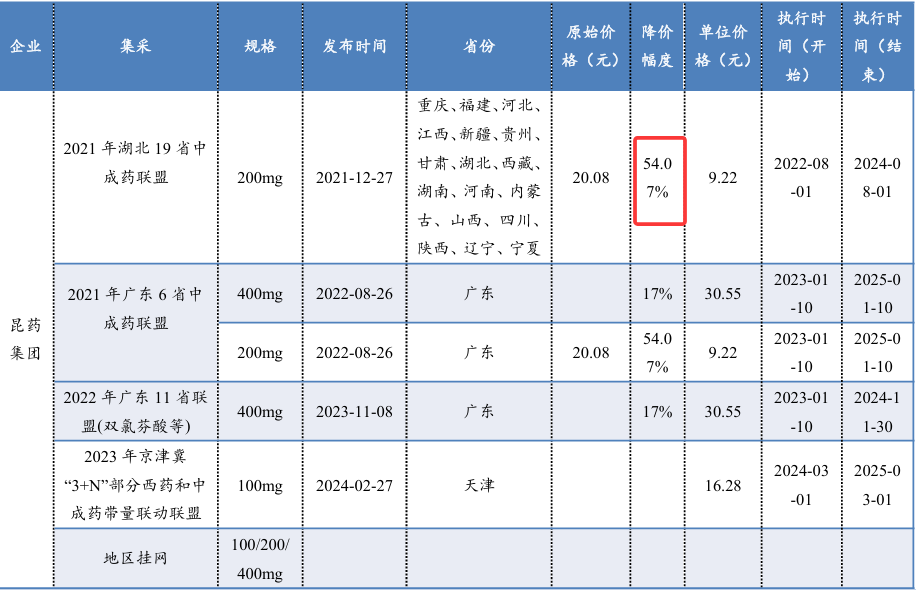

深入分析业绩波动原因,可发现两大关键因素。首当其冲的是华润入主后的渠道深度改革。公司正在将传统粗放式销售模式改造为华润系精细化、品牌驱动的“昆药商道”模式,这一过程中销售团队重组、经销商库存清理导致终端覆盖出现暂时性真空。第二个关键因素是中成药集采政策的滞后影响。作为公司核心产品,血塞通系列面临全国中成药集采扩围续约尚未执行的政策空窗期,院内销售持续承压。历史数据显示,在2021年湖北19省中成药联盟中,昆药的注射用血塞通(冻干)200mg中标价为9.22元,相较于申报价20.08元降价幅度超过50%。虽然销量因集采中标有所提升,但“以价换量”模式显著压缩了利润空间,而2025年集采可能进一步纳入血塞通口服制剂,加剧了市场担忧。

来源:医药魔方、华福证券研究所

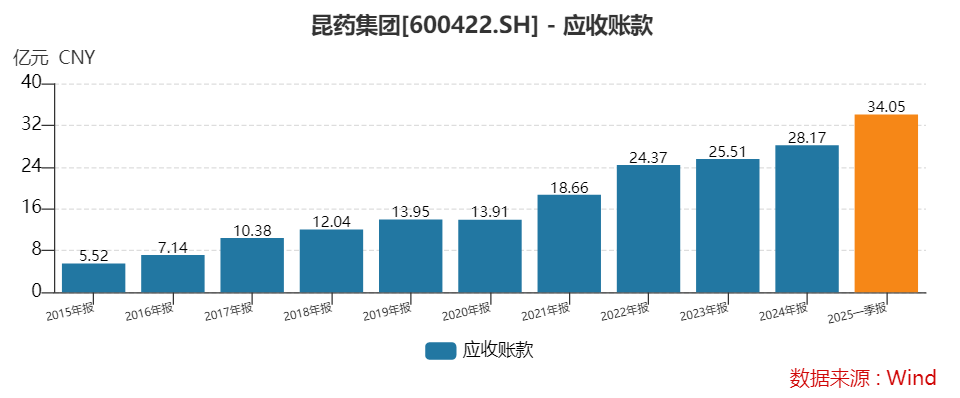

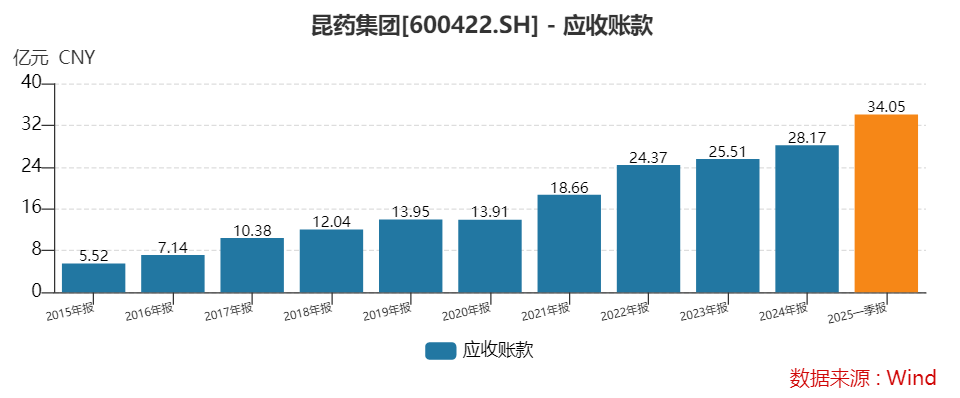

不仅如此,昆药集团的应收账款呈现异常增长趋势。数据显示,公司应收账款从2019年的13.95亿元增长至2024年的28.17亿元,五年增近102%,而同期营业收入增速仅为3%。这种应收账款增速远超营收增速的现象,在2025年一季度尤为明显,公司在营收下滑的背景下,应收账款同比增长14.01%,创下34.05亿元的历史高点(行业均值为12.04亿元)。

毛利同比下滑超10%,银发战略强敌环伺

医药企业的经营业绩与行业政策环境密切相关。昆药集团当前面临的中药材价格波动以及银发经济领域竞争加剧等外部风险,正在对公司战略布局和盈利能力构成严峻挑战。

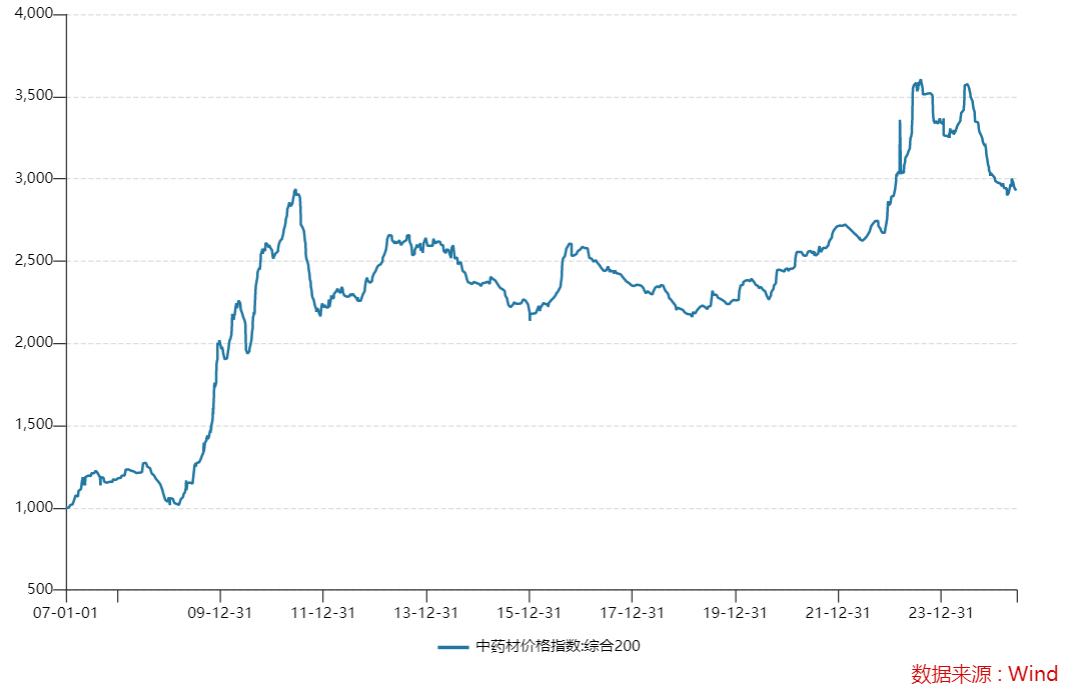

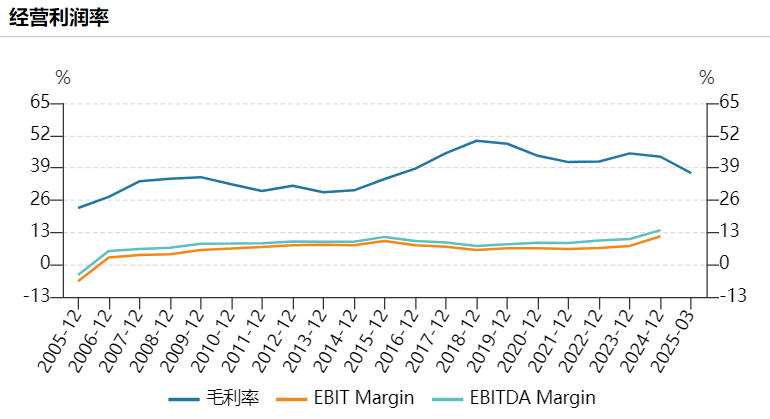

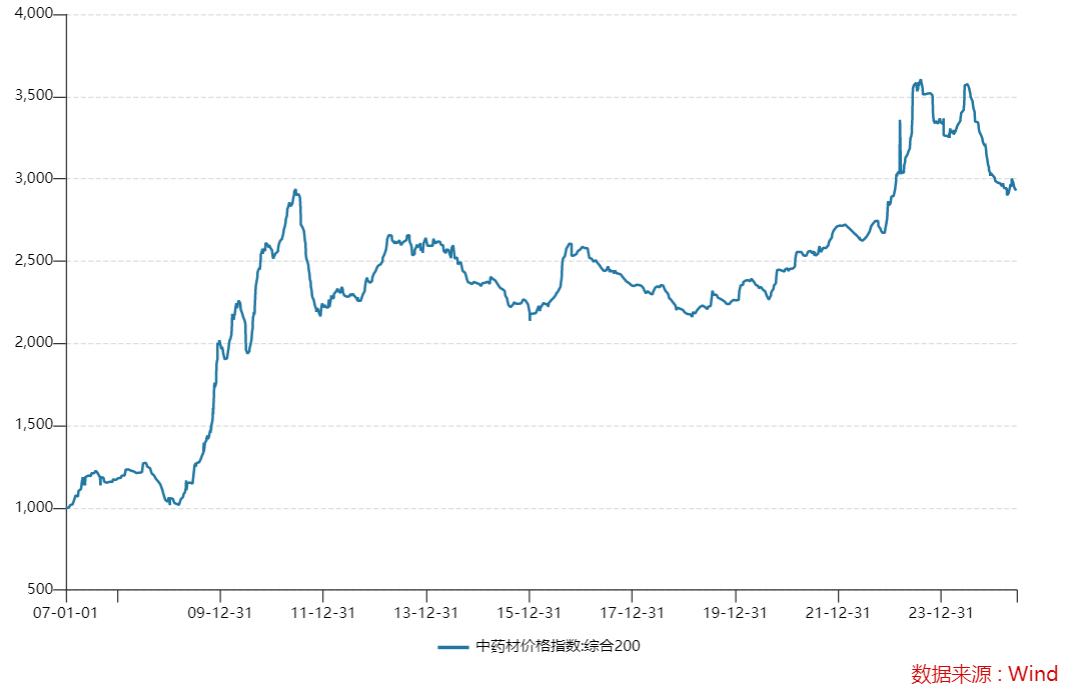

中药材价格波动是中药生产企业面临的共同挑战,但昆药集团的成本敏感性更为突出。近年来,中药材价格指数整体呈现上涨态势,虽然公司通过战略储备和提升自给率部分对冲了成本上涨,但2025年一季度毛利率仍同比下降10.39个百分点至36.91%,显示成本压力仍在释放。

来源:wind

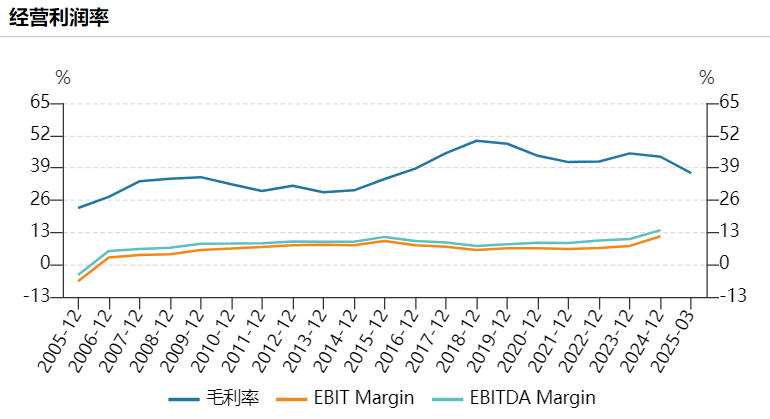

对比同行业公司,昆药集团的毛利率抗压能力更弱。2025年一季度,云南白药毛利率同比增长5.24个百分点,片仔癀毛利率同比下滑4.68个百分点,华润三九小幅下滑了0.26%,而昆药集团毛利率下降降幅大于多数同行。

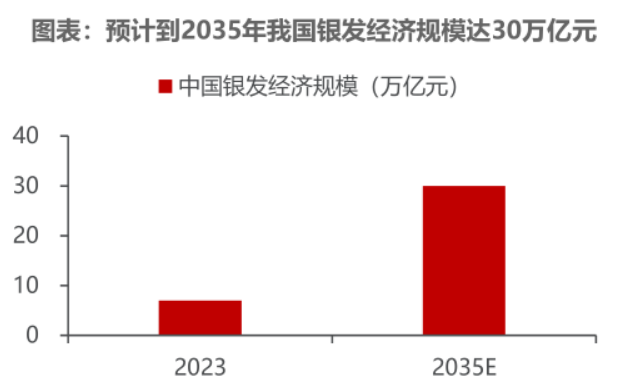

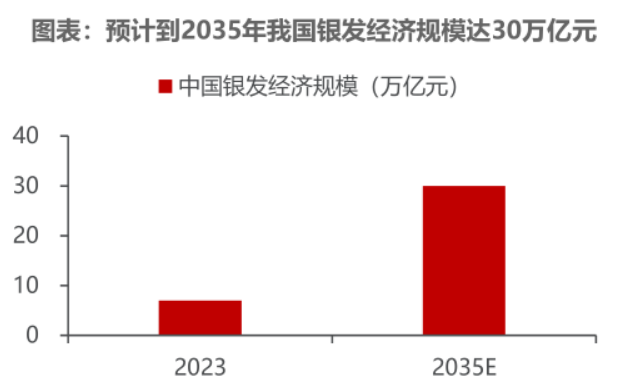

此外,昆药集团将“老龄健康”作为核心战略,定位“银发健康产业引领者”,但这一领域的竞争态势正在急剧变化。公司主打产品血塞通系列(心脑血管)、参苓健脾胃颗粒(老年消化)等面临越来越多竞争对手。例如,在脾胃调理领域,公司正面临同仁堂等品牌的激烈竞争。血塞通软胶囊又面临集采压力等。

从行业数据看,银发经济规模预计到2035年将达30万亿元,吸引了大量企业涌入。与昆药集团专注中药不同,许多竞争对手采取“中西医结合”策略(如以岭药业)、或延伸至健康服务(如云南白药养老护理),形成了更多元化的竞争壁垒。昆药集团在品牌知名度(相比同仁堂等老字号)、产品创新力(相比以岭药业等)方面的相对劣势,可能使其在银发经济的长期竞争中处于不利位置。

来源:民生证券研究院

研发占比远低于行业均值,商誉暴涨1538.76%

最后,昆药集团的经营风险不仅来自外部环境变化,更源于内部战略执行与资源配置问题。

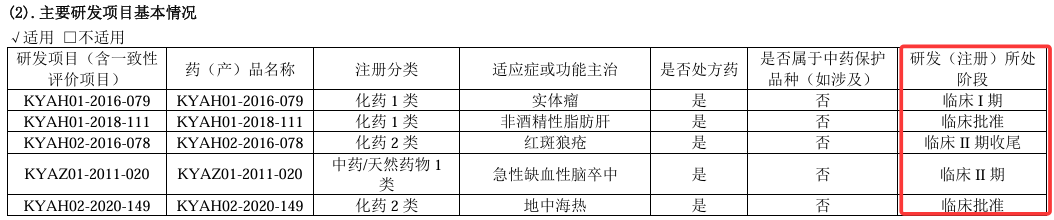

要知道,研发投入是医药企业未来竞争力的关键指标,而昆药集团在这一领域的投入强度明显偏低。2024年公司研发费用为1.07亿元,仅占营收的1.27%;2025年一季度研发费用2236万元,营收占比仍不足1.4%。这一水平远低于2.8%的行业均值(2025年一季度)。

来源:wind

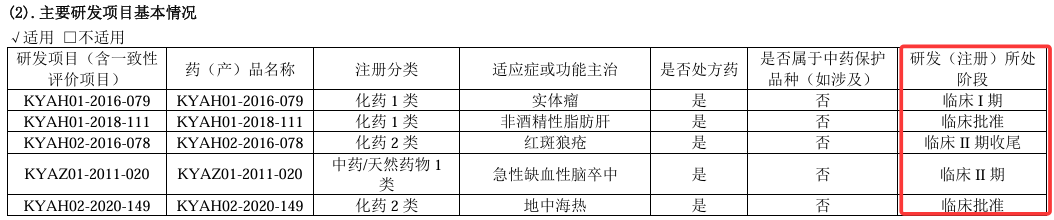

研发投入不足直接反映在产品管线上。昆药集团当前研发管线中,最具潜力的用于非酒精性脂肪肝的1类创新药KPC000154和2.2类改良型新药KYAH02-2020-149仅获得药物临床试验批准通知书。与传统中药企业相比,公司缺乏重磅创新中药储备。比如,同仁堂有安宫牛黄丸等独家品种支撑,以岭药业有连花清瘟系列持续迭代,而昆药仍过度依赖血塞通等老产品。

来源:昆药集团2024年年报

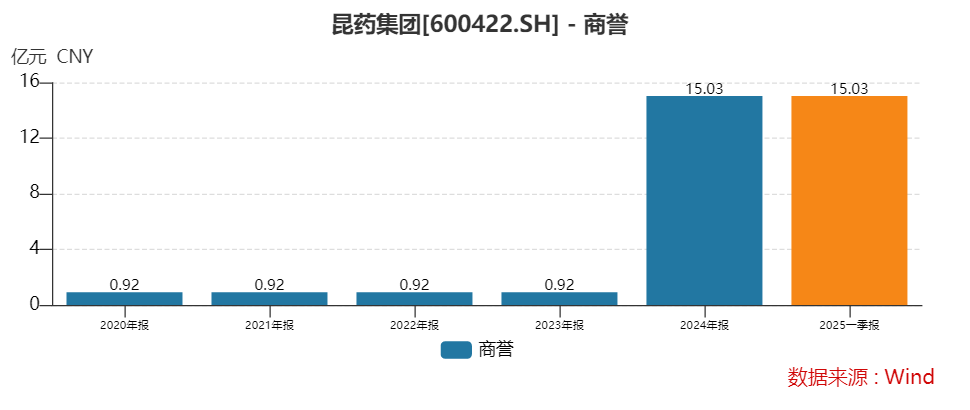

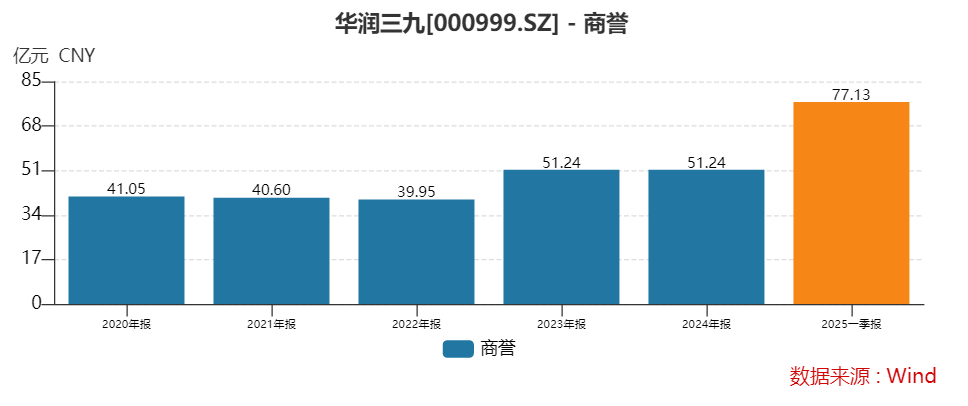

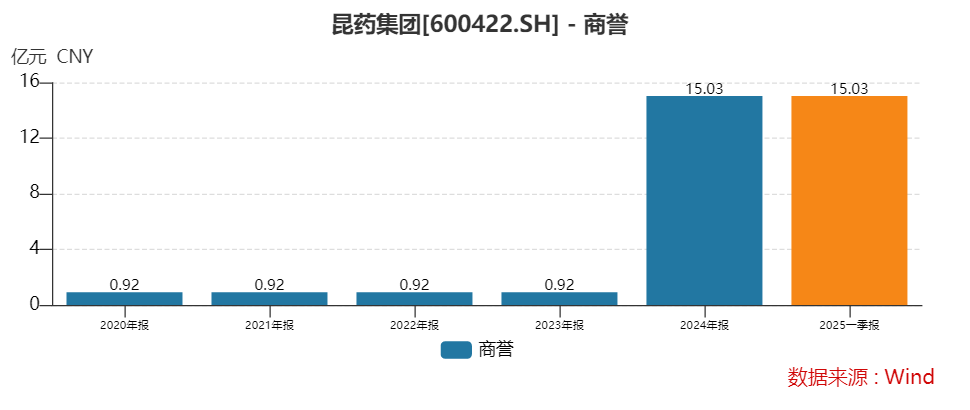

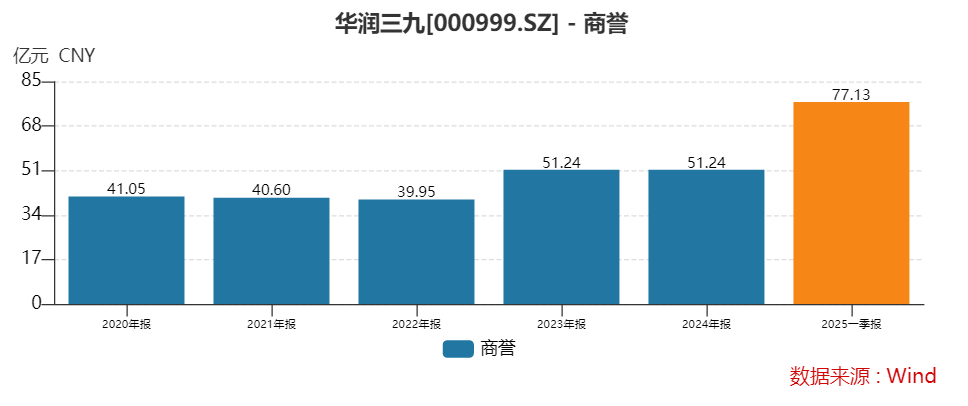

此外,昆药集团的并购动作积累了高额商誉。截至2025年一季度,昆药集团商誉达15.03亿元,较期初增长1538.76%,主要来自收购华润圣火药业等动作。与同行业并购案例相比,昆药集团的商誉问题更为复杂。要知道,华润三九收购昆药后,商誉账面价值达77.13亿元(截至2025年一季度),在中医药行业排名靠前。而昆药集团自身又通过收购华润圣火等扩大规模,形成了“并购嵌套并购”的资本结构,这种模式下商誉减值的连锁反应风险需要警惕。

综合来看,在同行业对比视角下,昆药集团呈现出中等规模企业的典型特征。公司细分市场有一定地位但面临强敌环伺,财务结构总体稳健但运营效率偏低,战略方向明确但执行能力有待验证。这种行业位置使得公司既具备一定的抗风险能力,又难以完全规避中药行业变革带来的冲击。

从长期来看,渠道改革虽然阵痛不断,但却是公司健康发展的必经之路。而研发投入不足以及商誉问题则像“达摩克利斯之剑”悬在头顶。如何把握中药行业发展良机从而实现业绩高速增长,将是摆在公司面前的重要议题。