情况说明: 瞭望塔财经此前发布在公众号上的《芜湖埃泰克IPO闯关:业绩高增长背后得客户依赖与治理隐忧》一文,因受到举报已被公众号平台删除。我们尊重平台的审核决定,同时认为有必要以更客观、审慎的态度,结合已公开披露信息及行业普遍关注点,对埃泰克IPO进程中存在的关键风险进行探讨。本文将聚焦于可验证的公开数据和市场普遍认知的风险维度。

瞭望塔财经通过官网了解到,芜湖埃泰克汽车电子股份有限公司(以下简称“埃泰克”)的IPO之路可谓一波三折。继2023年首次辅导悄然终止后,公司于2024年6月20日携新保荐机构华泰联合证券,再度向上交所主板发起冲击,拟募资15亿元。然而,在国产替代的宏大叙事之下,其招股书揭示的深层风险引发市场高度关注。

(图片来源:企业预警通)

一、业绩增长的“阿喀琉斯之踵”:客户依赖与财务稳健性

1、畸高的客户集中度风险:

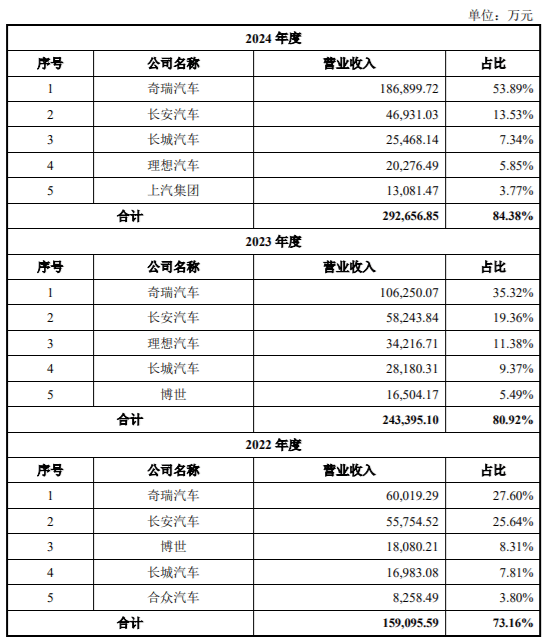

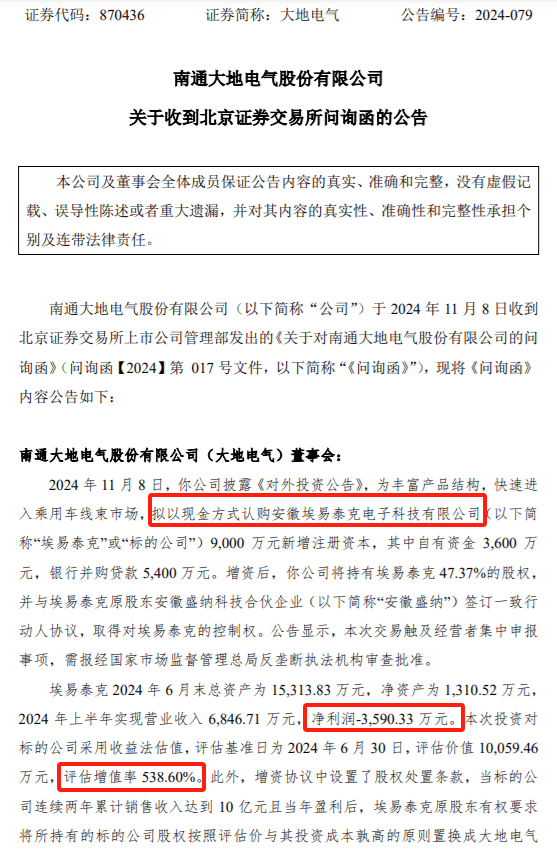

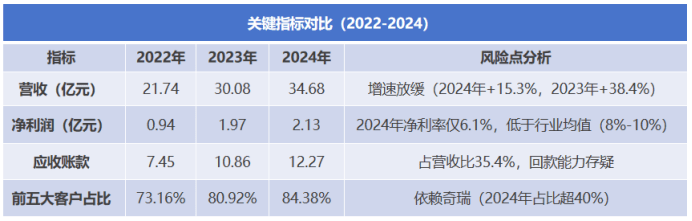

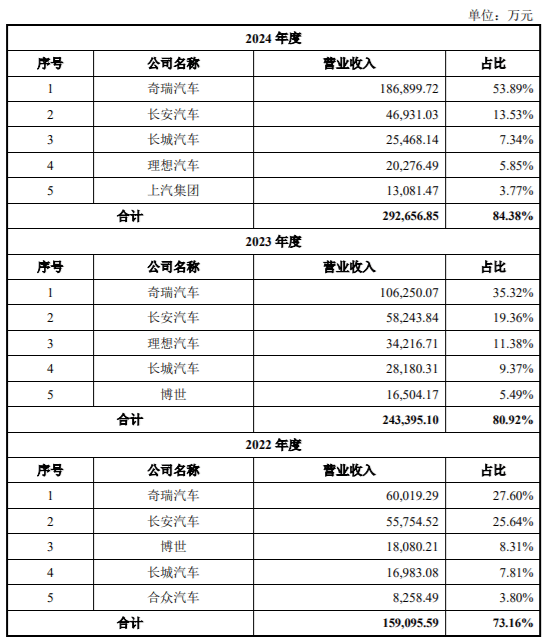

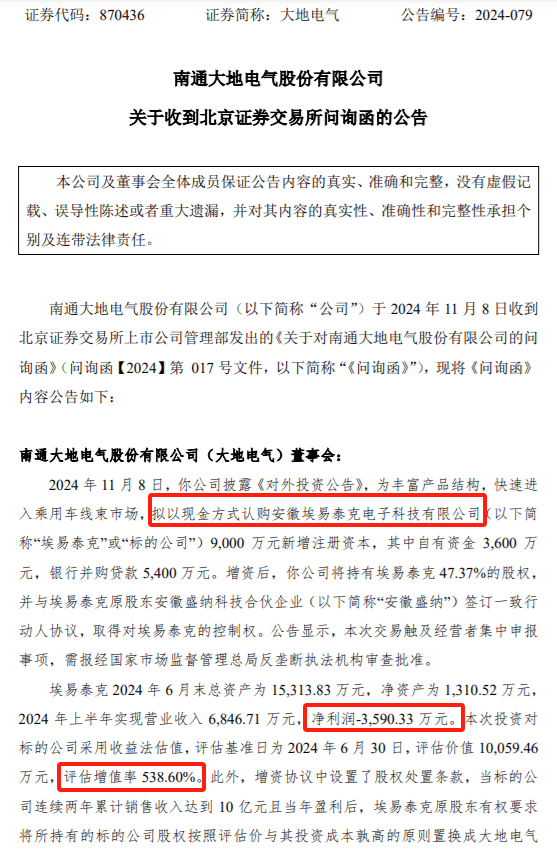

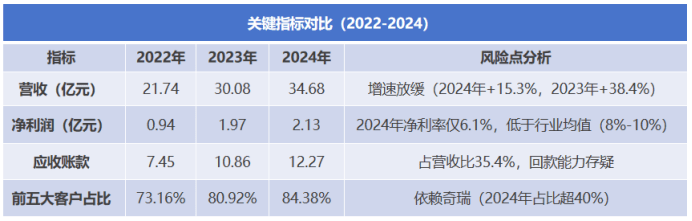

数据铁证: 招股书清晰显示,埃泰克约84.38%的营业收入高度依赖前五大客户。其中,国内车企奇瑞贡献了绝大部分份额,构成典型的“单一大客户依赖”。

(图片来源:埃泰克招股书)

风险实质: 这种结构将埃泰克的命运与奇瑞深度绑定。奇瑞自身的销量波动、战略调整(如引入更多零部件供应商)、议价能力提升或回款周期延长,都将直接、剧烈地冲击埃泰克的营收、利润及现金流稳定性。

应对缺失: 招股书中对如何有效分散客户集中风险、降低对奇瑞依赖的具体战略措施披露不足,缺乏说服力。

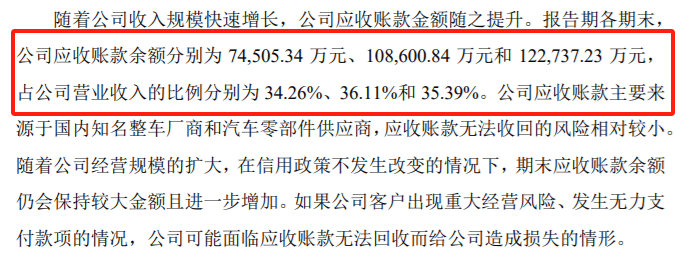

2、应收账款激增与盈利质量拷问:

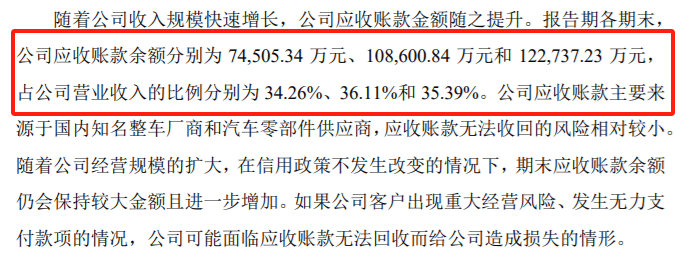

危险信号: 2024年,埃泰克应收账款增速(12.98%)几乎与营收增速(15.29%)持平。这在整车厂通常占据强势地位的汽车产业链中极不寻常。

(图片来源:埃泰克招股书)

潜在嫌疑: 这种异常同步性强烈暗示,公司可能通过放宽信用政策(如延长客户付款账期)来刺激短期销售,以此支撑IPO报告期内的高增长数据。此举虽能美化营收,却以牺牲现金流健康度和增加坏账风险为代价。

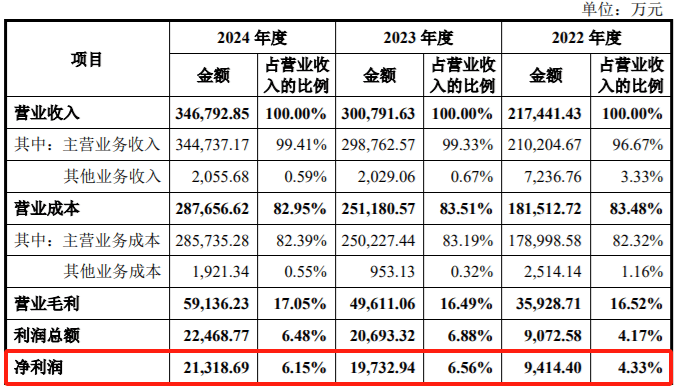

盈利能力疲软: 尽管净利润率从2022年的4.33% 提升至2024年的6.15%,但仍显著低于行业平均水平。结合其持续下滑的核心产品毛利率(如智能驾驶域控产品毛利率两年内腰斩),其“技术领先”的定位与真实的盈利表现存在显著落差。

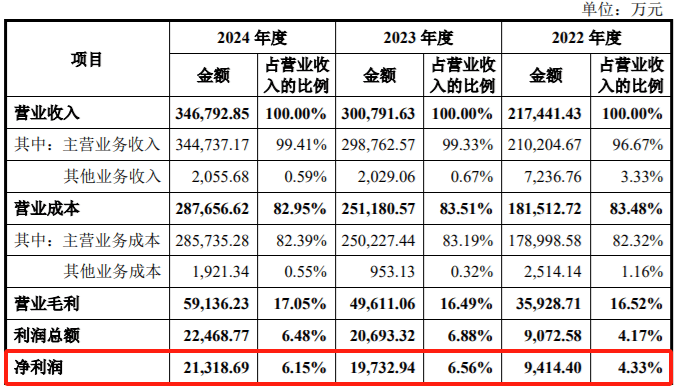

(图片来源:埃泰克招股书)

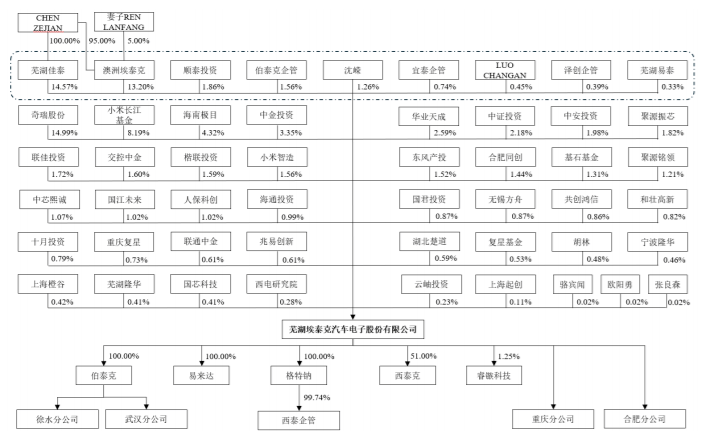

二、治理结构的“跨境谜题”:控制权与透明度

1、复杂的跨境控制权架构:

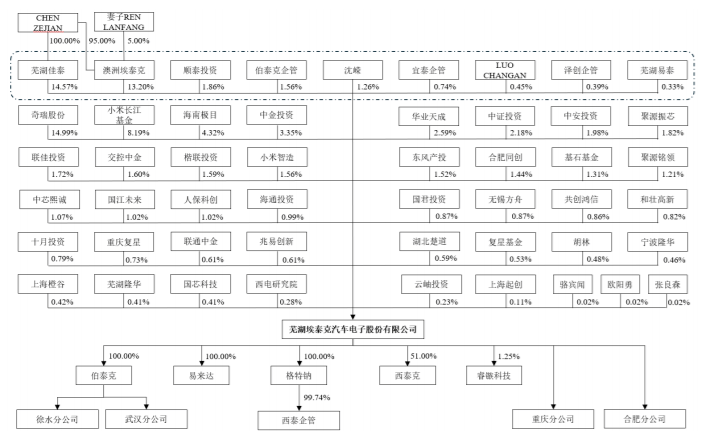

核心矛盾: 实控人陈泽坚(澳大利亚籍)通过境外实体(澳洲埃泰克)实施控制,并设置了同股不同权结构(表决权34.36%vs持股27.77%)。

(图片来源:埃泰克招股书)

监管疑虑: 自优刻得之后,A股市场尚未有企业成功复制“同股不同权”架构上市。监管层对此类架构下,尤其是叠加实控人外籍身份的情况,其公司治理的有效性、控制权的稳定性、决策透明度以及中小股东权益保护存在天然疑虑。这将是审核问询的绝对重点。

权力过度集中: 陈泽坚身兼董事长、总经理、核心技术人员三重关键角色,权力缺乏有效制衡,可能放大决策风险。

(图片来源:企业预警通)

三、关联交易与历史合规的“阴影”

1、关联企业巨额亏损与高溢价收购疑云:

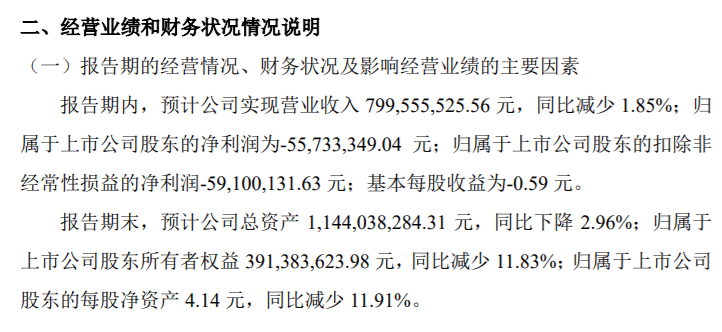

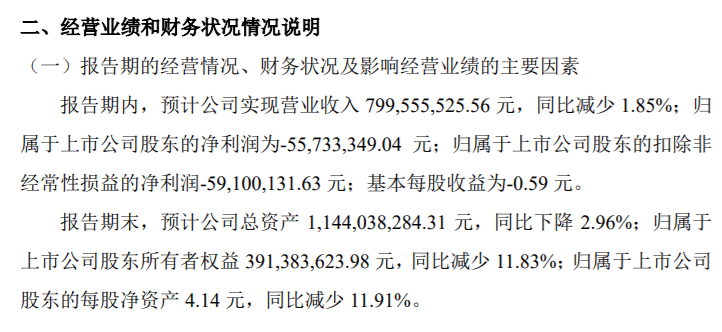

事件焦点: 2024年11月,北交所上市公司大地电气公告拟以9000万元高溢价认购埃泰克关联方——安徽埃易泰克电子科技47.37%股权。

(图片来源:大地电气问询函)

核心疑点:

标的公司业绩惨淡:2023年及2024上半年分别巨亏4667万元和3590万元,毛利率低至-47.45%和-18.42%。

(图片来源:大地电气2024年年度业绩快报公告)

估值合理性存疑:在持续巨额亏损背景下,评估增值率竟高达538.60%,严重违背商业常识。

监管反应迅速:该交易因复杂条款和高估值,立即引发北交所火速问询。

引申忧虑:虽然交易主体非埃泰克本身,但作为同一实控人旗下的关联企业,如此不合常理的交易操作,不可避免地引发市场对埃泰克整体关联交易公允性、内部控制有效性及治理规范性的深度担忧。

2、历史处罚与纠纷记录:

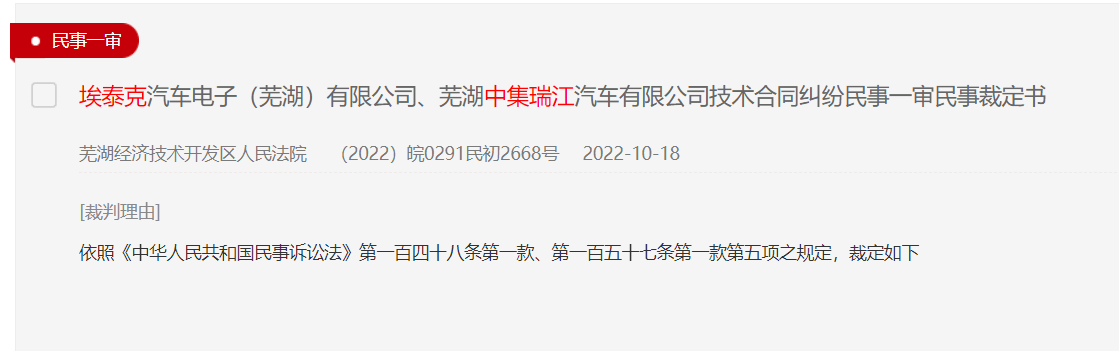

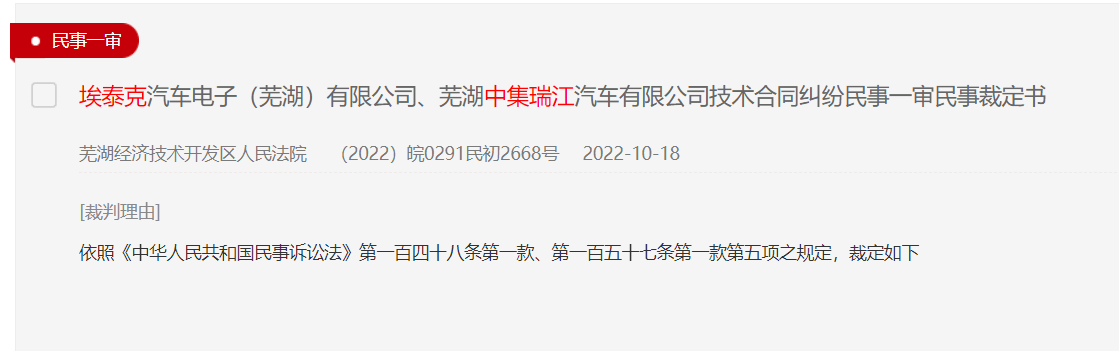

海关处罚实锤: 2021年因进口芯片低报价格(漏税12万元) 被芜湖海关处以11万元罚款(芜关缉违字〔2021〕12号)。暴露内控缺陷。

司法纠纷未明: 招股书披露存在与芜湖中集瑞江的技术合同纠纷(案号:(2022)皖0291民初2668号),但未说明金额及影响。频繁涉诉暗示其在供应链管理或合同履约方面可能存在隐患。

(图片来源:裁判文书网)

四、国产替代叙事下的“硬骨头”:技术与市场挑战

核心芯片“卡脖子”风险: 公司坦诚部分核心芯片依赖进口。在中美科技竞争和全球供应链不确定性加剧的背景下,此风险被显著放大,直接影响生产安全与成本控制。

技术转化效率待考: 尽管近年融资超5亿元(2023年C轮),但在关键产品领域(如座舱域及显示屏总成)市场份额(6.41%,排名第三)与其“龙头”定位并不完全匹配,技术优势转化为市场统治力的效率存疑。

激进扩产的市场风险: IPO募资主要用于“年产500万件汽车电子”等产能扩张。在2025年新能源汽车价格战持续白热化、整车厂降本压力急剧向零部件供应商传导的大环境下,埃泰克能否消化新增产能并维持本已承压的毛利率,面临巨大挑战。

结论:二度闯关,问询函是试金石

埃泰克的技术积累与头部客户(奇瑞)背书是其冲击IPO的重要筹码。然而,畸高的客户依赖症、存疑的财务数据稳健性、复杂的跨境治理架构、关联交易的合规性阴影以及激进的扩产计划在当前市场环境下的可行性,构成了其成功上市的“三重门”挑战。这些硬伤极可能成为交易所审核过程中重点问询甚至否决的关键点。

(数据来源:埃泰克招股书)

能否在即将到来的问询环节中,对客户集中风险提供切实可行的分散策略、清晰解释应收账款异常增长与毛利率下滑的真实原因、充分论证复杂控制权架构的治理保障、彻底厘清高溢价关联交易的商业逻辑、并证明产能扩张的合理性与市场消化能力,将是埃泰克此次IPO闯关成败的决定性因素。市场正拭目以待,等待一份经得起严苛推敲的答卷。