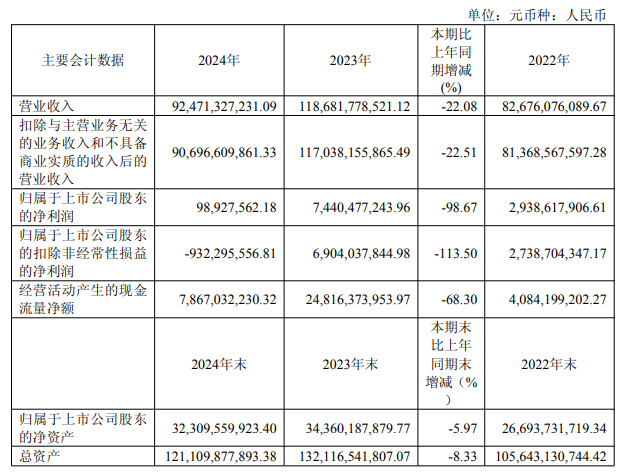

中国经济网北京5月9日讯 晶科能源(688223.SH)2024年年度报告显示,晶科能源报告期内营业总收入为924.71亿元,同比下滑22.08%;归属于上市公司股东的净利润为9892.76万元,同比下滑98.67%;归属于上市公司股东的扣除非经常性损益的净利润为-9.32亿元,去年同期为69.04亿元;经营活动产生的现金流量净额为78.67亿元。

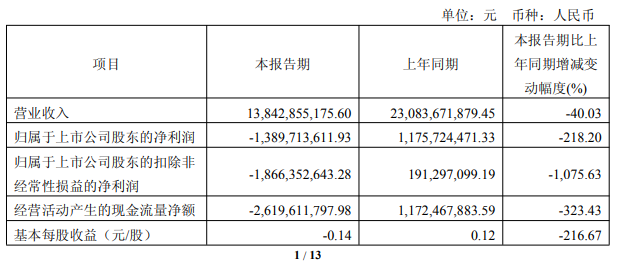

晶科能源2025年第一季度报告显示,晶科能源报告期内营业总收入为138.43亿元,同比下滑40.03%;归属于上市公司股东的净利润为-13.90亿元,去年同期为11.76亿元;归属于上市公司股东的扣除非经常性损益的净利润为-18.66亿元,去年同期为1.91亿元;经营活动产生的现金流量净额为-26.20亿元。

2022年1月26日,晶科能源在上交所科创板上会,公开发行20亿股,发行价格为5.00元/股,募集资金总额为1,000,000.00万元,募集资金净额为972,285.17万元。

晶科能源实际募资净额比原拟募资多372,285.17万元。晶科能源2022年1月21日披露的招股书显示,公司原拟募资600,000.00万元,用于“年产7.5GW高效电池和5GW高效电池组件建设项目”、“海宁研发中心建设项目”和“补充流动资金”。

晶科能源IPO的保荐机构(主承销商)是中信建投证券,保荐代表人是陈昶、张世举;中信证券任联席主承销商。

晶科能源IPO发行费用总额为27,714.83万元,其中保荐及承销费用23,000.00万元。

经中国证券监督管理委员会“证监许可〔2023〕683号”文予以注册,公司于2023年4月20日向不特定对象发行了10,000.00万张可转换公司债券,每张面值100元,发行总额1,000,000.00万元。本次发行的可转换公司债券向发行人在股权登记日(2023年4月19日,T-1日)收市后中国证券登记结算有限公司上海分公司登记在册的原股东优先配售,原股东优先配售后余额部分(含原股东放弃优先配售部分)采用网上通过上交所交易系统向社会公众投资者发售的方式进行。认购金额不足1,000,000.00万元的部分由联合主承销商包销。

晶科能源2次募资合计募集200亿元。