中国经济网北京8月25日讯 科华控股(603161.SH)今日复牌,截至收盘报14.12元,跌幅6.61%。

公司于2025年8月15日收到公司控股股东及实际控制人陈洪民的通知,陈洪民及其一致行动人正在筹划公司股份转让事宜,该事项可能导致公司控股股东及实际控制人发生变更。根据相关规定,经公司向上海证券交易所申请,公司股票已于2025年8月18日(星期一)开市起停牌。

8月22日,公司控股股东、实际控制人陈洪民,共同实际控制人陈小科,陈洪民持股100%的江苏科华投资管理有限公司,持股5%以上股东上海晶优新能源有限公司与卢红萍、涂瀚分别签署《卢红萍、涂瀚与上海晶优新能源有限公司关于科华控股股份有限公司之股份转让协议》与《涂瀚与陈洪民、陈小科及江苏科华投资管理有限公司关于科华控股股份有限公司之股份转让协议》。根据相关规定,经公司向上海证券交易所申请,公司股票于2025年8月25日(星期一)开市起复牌。

科华控股披露关于控股股东及实际控制人拟发生变更的提示性公告显示,2025年8月22日,科华控股的控股股东、实际控制人陈洪民,共同实际控制人陈小科,陈洪民持股100%的江苏科华投资管理有限公司,持股5%以上股东上海晶优新能源有限公司与卢红萍、涂瀚(简称“收购人”)分别签署《卢红萍、涂瀚与上海晶优新能源有限公司关于科华控股股份有限公司之股份转让协议》与《涂瀚与陈洪民、陈小科及江苏科华投资管理有限公司关于科华控股股份有限公司之股份转让协议》(分别简称“《股份转让协议一》”与“《股份转让协议二》”并合称“《股份转让协议》”),约定收购人以协议转让的方式合计受让陈洪民、陈小科、江苏科华投资管理有限公司与上海晶优持有的公司31,454,679股股份(简称“第一期协议转让”,第一期协议转让的股份简称“第一期标的股份”)。

同时约定收购人将以不低于第一期协议转让的价格继续收购陈洪民及其一致行动人持有的上市公司9,766,073股股份(简称“第二期协议转让”,第二期协议转让的股份简称“第二期标的股份”,两期协议转让合称“本次协议转让”)并约定不晚于2026年1月10日签署第二期标的股份转让的具体协议且计划于2026年3月31日前完成第二期标股份的交割。

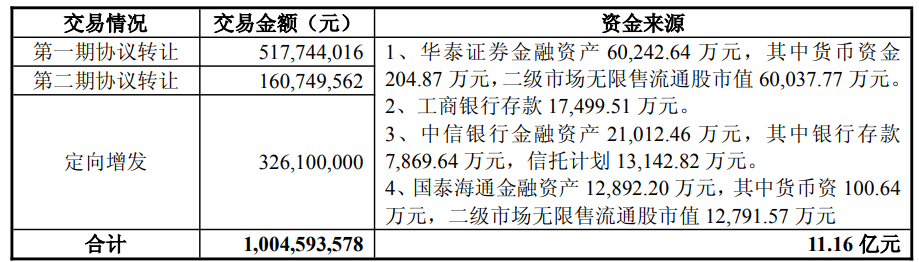

公告显示,第一期协议转让的交易金额为517,744,016元,第二期协议转让的交易金额为160,749,562元,合计6.78亿元。

为保证第二期协议转让顺利推进,双方约定:(1)第一期协议转让交割后,未经收购人书面同意,陈洪民及其一致行动人不得对外转让第二期标的股份;在第二期标的股份交割日前,未经收购人书面同意,陈洪民及其一致行动人不得就所持剩余股份质押、托管或设置任何形式的第三方权利负担(包括优先购买权、购股权或放弃表决权、委托表决权等)与其他任何第三方签订备忘录或合同等各种形式的法律文件。(2)第一期协议转让交割完成之后五个工作日内,收购人与陈洪民及其一致行动人共同开立共管账户作为支付第二期标的股份交易对价的专用账户,共管账户开立后二十个工作日内,收购人将160,749,561.58元转入共管账户,用于后续第二期标的股份的交易对价支付。

收购人与陈洪民及其一致行动人签署《表决权放弃协议》,约定,陈洪民及其一致行动人放弃第二期标的股份9,766,073股的表决权,放弃期限自第一期标的股份交割完成之日起至第二期标的股份交割完成之日止。

在第一期协议转让交割完成后,收购人的持股比例为19.64%、表决权比例为19.64%,原实际控制人陈洪民及其一致行动人的持股比例为17.91%、表决权比例为12.89%。公司的控股股东将由陈洪民变更为卢红萍,实际控制人将由陈洪民、陈小科变更为卢红萍、涂瀚。

同时,公司筹划向特定对象发行30,000,000股A股股票,收购人拟以现金方式全额认购上述股份,并与公司签署《附生效条件的股份认购协议》。本次发行将在两期协议转让交割完成之后实施。本次发行后,收购人的持股比例将增至34.73%。

科华控股同日披露的2025年度向特定对象发行A股股票预案显示,公司本次向特定对象发行的发行对象为卢红萍与涂瀚,二人为母子关系。卢红萍与涂瀚拟以现金方式全额认购本次公司向特定对象发行不超过30,000,000股A股股份,不超过本次发行前公司总股本的30%。其中,卢红萍认购数量为21,000,000股,涂瀚认购数量为9,000,000股。

本次向特定对象发行股票的定价基准日为第四届董事会第十六次会议决议公告日,本次向特定对象发行价格为人民币10.87元/股,发行价格不低于定价基准日前20个交易日公司股票交易均价。

本次向特定对象发行募集资金总额预计不超过326,100,000元(含本数),扣除发行费用后将全部用于补充流动资金。

截至预案公告日,陈洪民直接持有上市公司38,936,987股股份,占本次发行前上市公司股份总数的20.03%,通过科华投资持有上市公司3,889,167股股份,占本次发行前上市公司股份总数的2.00%;陈小科直接持有上市公司5,601,176股股份,占本次发行前上市公司股份总数的2.88%。陈洪民与陈小科系父子关系,二人直接及间接持有上市公司合计48,427,330股股份,占本次发行前上市公司股份总数的24.91%,为上市公司实际控制人。

2025年8月5日,卢红萍通过司法拍卖取得上市公司6,723,360股股份(占上市公司本次发行前总股本的3.46%),目前登记过户正在办理中。2025年8月22日,收购人与上海晶优签署《股份转让协议一》,约定收购人以16.46元/股合计受让上海晶优持有的上市公司17,846,140股股份(占本次发行前上市公司股份总数的9.18%)。2025年8月22日,收购人与陈洪民及其一致行动人签署《股份转让协议二》《表决权放弃协议》,约定:(1)涂瀚以16.46元/股受让陈洪民及其一致行动人持有的上市公司13,608,539股股份(占本次发行前上市公司股份总数的7.00%);(2)收购人将以不低于第一期协议转让的价格继续收购陈洪民及其一致行动人持有的上市公司9,766,073股股份(占本次发行前上市公司股份总数的5.02%),并约定不晚于2026年1月10日签署第二期标的股份转让的具体协议,同时约定计划于2026年3月31日前完成第二期标股份的交割;(3)陈洪民及其一致行动人放弃第二期标的股份9,766,073股的表决权,放弃期限自第一期标的股份交割完成之日起至第二期标的股份交割完成之日止。

在第一期协议转让交割完成后,收购人的持股比例为19.64%、表决权比例为19.64%,原实际控制人陈洪民及其一致行动人的持股比例为17.91%、表决权比例为12.89%。公司的控股股东将由陈洪民变更为卢红萍,实际控制人将由陈洪民、陈小科变更为卢红萍、涂瀚。根据《上海证券交易所股票上市规则》等有关规定,卢红萍与涂瀚构成公司关联方,本次向特定对象发行股票构成关联交易。

根据《股份转让协议》《表决权放弃协议》的约定,第一期协议转让交割完成后,卢红萍、涂瀚的持股比例为19.64%、表决权比例为19.64%,原实际控制人陈洪民及其一致行动人的持股比例为17.91%、表决权比例为12.89%,卢红萍成为上市公司的控股股东,卢红萍、涂瀚成为上市公司的实际控制人。本次向特定对象发行的发行对象为卢红萍与涂瀚。本次发行完成后,公司的控股股东仍为卢红萍,实际控制人仍为卢红萍与涂瀚。因此,本次发行不会导致公司控制权发生变化。

本次向特定对象发行股票方案已经公司第四届董事会第十六次会议审议通过。本次发行尚需公司股东会审议通过、上海证券交易所审核通过以及中国证监会同意注册后方可实施。