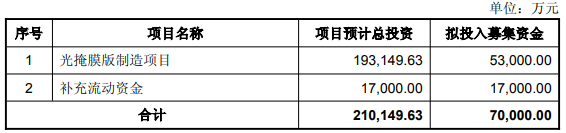

中国经济网北京9月29日讯 冠石科技(605588.SH)9月27日披露的2025年度向特定对象发行股票预案显示,公司本次向特定对象发行股票拟募集资金总额(含发行费用)最多不超过70,000.00万元(含本数),扣除发行费用后的募集资金净额将用于光掩膜版制造项目和补充流动资金。

本次向特定对象发行股票的发行对象为符合中国证监会规定的不超过35名(含本数)特定对象。

截至预案公告日,公司本次向特定对象发行尚无确定的发行对象,因而无法确定发行对象与公司的关系。

截至预案公告日,张建巍直接持有公司约57.35%的股份,并通过控股镇江冠翔企业管理中心(有限合伙)间接控制公司约3.06%的表决权,直接及间接合计控制公司约60.41%的表决权,并担任公司董事长。张建巍依据其控制的表决权及其在公司担任的职位,足以对公司股东大会、董事会的决议施加重大影响,为公司的控股股东、实际控制人。

按本次发行上限发行22,040,460股测算,本次向特定对象发行股票完成后,张建巍直接和间接合计控制的表决权比例将下降为46.47%,仍为公司控股股东、实际控制人。综上,本次向特定对象发行股票完成后,张建巍仍为公司控股股东、实际控制人,本次发行不会导致公司控制权发生变化。

本次向特定对象发行股票方案已经公司第二届董事会第二十八次会议审议通过,尚需获得公司股东大会审议通过、上海证券交易所审核通过并经中国证监会同意注册后方可实施。

冠石科技表示,本次发行将提高装备保障能力,增强现有业务竞争力;提高装备保障能力,增强现有业务竞争力;增强公司资本实力,提高抗风险能力。

冠石科技于2021年8月12日在上交所主板上市,公开发行股票数量为1827.50万股,发行价格为27.42元/股,保荐机构为安信证券股份有限公司(现名国投证券股份有限公司),保荐代表人为温桂生、杨栋。

冠石科技首次公开发行股票募集资金总额为5.01亿元,扣除发行费用后,募集资金净额为4.56亿元。冠石科技于2021年7月28日披露的招股说明书显示,该公司拟募集资金4.56亿元,全部用于功能性结构件、超高清液晶显示面板及研发中心。

冠石科技首次公开发行股票的发行费用总额为4523.26万元,其中,保荐及承销费用3006.60万元。

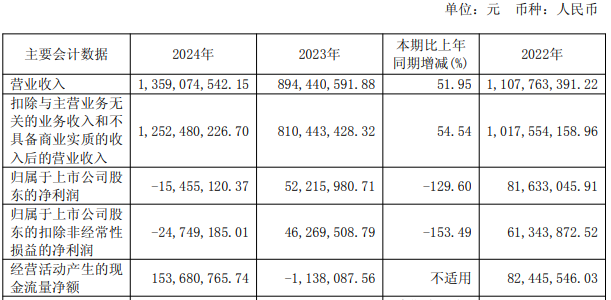

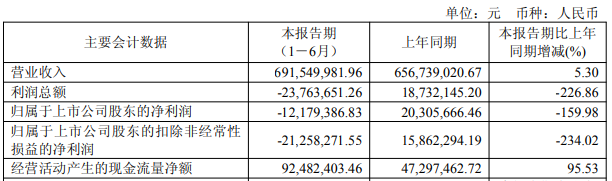

2024年、2025年上半年,冠石科技营业收入分别为13.59亿元、6.92亿元,归属于上市公司股东的净利润分别为-0.15亿元、-0.12亿元,归属于上市公司股东的扣除非经常性损益的净利润分别为-0.25亿元、-0.21亿元。