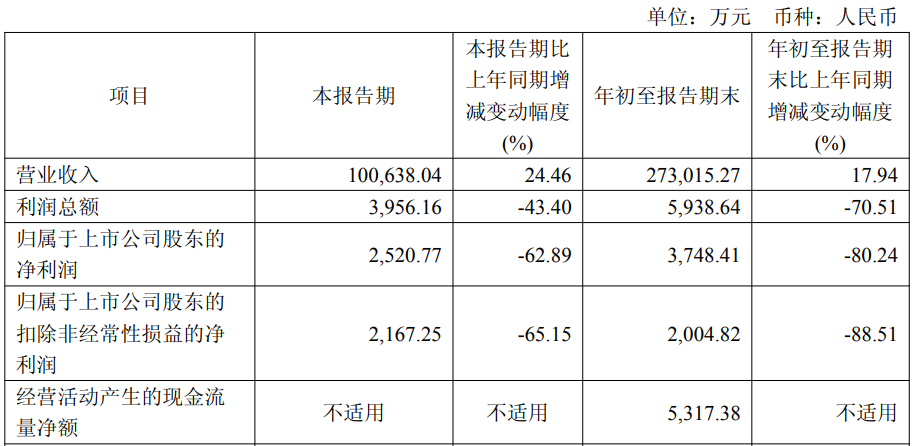

中国经济网北京11月7日讯 富创精密(688409.SH)近日披露2025年第三季度报告。前三季度,公司实现营业收入27.30亿元,同比增长17.94%;归属于上市公司股东的净利润3748.41万元,同比下降80.24%;归属于上市公司股东的扣非净利润2004.82万元,同比下降88.51%;经营活动产生的现金流量净额为5317.38万元,上年同期为-2.16亿元。

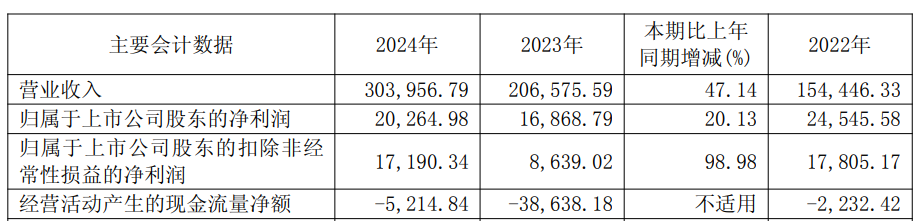

2024年,公司实现营业收入30.40亿元,同比增长47.14%;归属于上市公司股东的净利润2.03亿元,同比增长20.13%;归属于上市公司股东的扣非净利润1.72亿元,同比增长98.98%;经营活动产生的现金流量净额为-5214.84万元,上年同期为-3.86亿元。

2022年10月10日,富创精密在上交所科创板上市,公开发行新股5,226.3334万股,占公司发行后总股本的比例约为25.00%,发行价格为69.99元/股。公司上市发行募集资金总额365,791.07万元;扣除发行费用后,募集资金净额为339,481.12万元。

富创精密实际募资净额比原拟募资多179,481.12万元。富创精密2022年9月28日披露的招股书显示,公司原拟募资160,000.00万元,拟分别用于“集成电路装备零部件全工艺智能制造生产基地”“补充流动资金”。

富创精密的保荐机构(主承销商)是中信证券,保荐代表人是张欢、张明慧。富创精密公开发行新股的发行费用(不含增值税)合计26,309.95万元,其中中信证券获得保荐及承销费20,705.16万元。

保荐机构的全资子公司中信证券投资有限公司(以下简称“中证投资”)参与本次发行的战略配售。中证投资跟投比例为本次公开发行数量的2.73%,即1,428,775股,获配金额为99,999,962.25元。保荐机构跟投股份锁定期为24个月。

2024年6月18日,公司披露的2023年年度权益分派实施公告显示,根据公司2023年年度股东大会审议通过的《关于公司2023年度利润分配及资本公积转增股本方案的议案》,公司2023年度拟以权益分派股权登记日登记的总股本扣除公司回购专用账户中的股份数量为基数分配利润,向全体股东每10股派发现金红利人民币5.00元(含税),以资本公积向全体股东每10股转增4.8股,不送红股。如在上述利润分配及资本公积金转增股本方案公告披露之日起至实施权益分派股权登记日期间,因可转债转股/回购股份/股权激励授予股份回购注销/重大资产重组股份回购注销等致使公司总股本发生变动的,公司拟维持每股现金分配比例和转增股本比例不变,相应调整现金分红总额和转增股本总额。截至公告披露日,公司总股本为209,053,334股,扣除回购专用证券账户中股份总数2,856,124股,本次实际参与分配的股本数为206,197,210股,合计派发现金红利103,098,605元(含税),转增98,974,660股。本次转增后,公司总股本将增加至308,027,994股。