中国经济网北京11月17日讯 奥特维(688516.SH)日前发布了2025年第三季度报告。

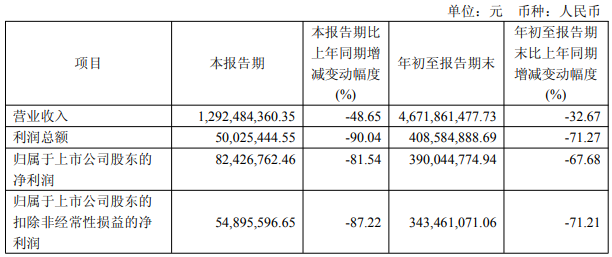

2025年前三季度,公司营业收入46.72亿元,同比减少32.67%;归属于上市公司股东的净利润3.90亿元,同比减少67.68%;归属于上市公司股东的扣除非经常性损益的净利润3.43亿元,同比减少71.21%;经营活动产生的现金流量净额5.49亿元,同比增长48.83%。

奥特维于2020年5月21日在上海证券交易所上市,发行数量为2,467万股,发行价格为23.28元/股,保荐人(主承销商)为信达证券股份有限公司,保荐代表人为毕宗奎、赵轶。

奥特维首次公开发行股票募集资金总额为57,431.76万元,扣除发行费用6,204.43万元(不含税)后,募集资金净额为51,227.33万元。

奥特维首次公开发行股票的发行费用总额为6,204.43万元,其中保荐费用400.00万元(不含增值税),承销费用4,231.70万元(不含增值税)。

奥特维2022年向特定对象发行股票募集资金。根据中国证券监督管理委员会《关于同意无锡奥特维科技股份有限公司向特定对象发行股票注册的批复》(证监许可〔2022〕1250号)的核准,并经上海证券交易所同意,奥特维向特定投资者葛志勇发行人民币普通股(A股)770.46万股,每股面值1.00元,每股发行价格为68.79元。本次非公开发行募集资金总额为人民币53,000.00万元,扣除本次发行费用人民币552.83万元,募集资金净额为人民币52,447.17万元。上述募集资金已于2022年8月22日全部到位,立信中联会计师事务所(特殊普通合伙)于2022年8月22日对资金到位情况进行了审验,并出具了《验资报告》(立信中联验字[2022]D-0030号)。

奥特维2023年公司向不特定对象发行可转换公司债券募集资金。根据中国证券监督管理委员会《关于同意无锡奥特维科技股份有限公司向不特定对象发行可转换公司债券注册的批复》(证监许可[2023]1523号)的核准,并经上海证券交易所同意,奥特维获准向不特定对象发行面值总额为人民币114,000.00万元的可转换公司债券,每张面值为人民币100元。本次公开发行募集资金总额为人民币114,000.00万元,扣除本次发行费用人民币708.68万元,募集资金净额为人民币113,291.32万元。上述募集资金已于2023年8月16日全部到位。立信中联会计师事务所(特殊普通合伙)已对本次发行的资金到位情况进行了审验,并于2023年8月16日出具了《无锡奥特维科技股份有限公司发行可转换公司债券募集资金验证报告》(立信中联验字[2023]D-0025号)。

奥特维2020年上市以来共3次募资共计224431.76万元。