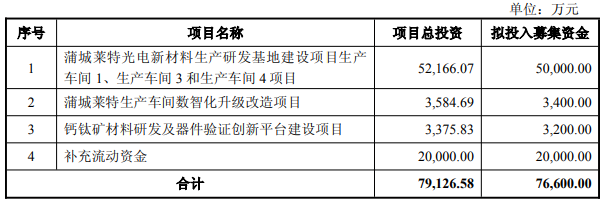

中国经济网北京11月17日讯 莱特光电(688150.SH)11月17日披露的向不特定对象发行可转换公司债券预案显示,本次发行可转债募集资金总额(含发行费用)不超过人民币76,600.00万元(含本数),扣除发行费用后的募集资金净额将用于以下项目:“蒲城莱特光电新材料生产研发基地建设项目生产车间1、生产车间3和生产车间4项目”“蒲城莱特生产车间数智化升级改造项目”“钙钛矿材料研发及器件验证创新平台建设项目”“补充流动资金”。

公司本次向不特定对象发行可转换公司债券方案的有效期为十二个月,自发行方案经股东会审议通过之日起计算。

本次发行证券的种类为可转换为公司A股股票的可转换公司债券。本次可转换公司债券及未来转换的公司A股股票将在上海证券交易所科创板上市。

本次发行的可转换公司债券按面值发行,每张面值为人民币100.00元。本次发行的可转换公司债券的期限为自发行之日起6年。

本次发行的可转换公司债券票面利率的确定方式及每一计息年度的最终利率水平,由公司股东会授权公司董事会(或董事会授权人士)在发行前根据国家政策、市场状况和公司具体情况与保荐机构(主承销商)协商确定。

本次可转换公司债券在发行完成前如遇银行存款利率调整,则由公司股东会授权董事会(或由董事会授权人士)对票面利率作相应调整。

本次发行的可转换公司债券采用每年付息一次的付息方式,到期归还未偿还的可转换公司债券本金并支付最后一年利息。

本次发行的可转换公司债券转股期限自可转换公司债券发行结束之日起满六个月后的第一个交易日起至可转换公司债券到期日止(如遇法定节假日或休息日延至其后的第一个工作日;顺延期间付息款项不另计息)。

本次发行的可转换公司债券持有人对转股或者不转股有选择权,并于转股的次日成为公司股东。

本预案所述事项并不代表审核、注册部门对于本次向不特定对象发行可转换公司债券相关事项的实质性判断、确认、批准或注册,本预案所述本次向不特定对象发行可转换公司债券相关事项的生效和完成尚待公司股东会审议、上海证券交易所发行上市审核并报经中国证券监督管理委员会(以下简称“中国证监会”)注册,且最终以中国证监会注册的方案为准。

2022年3月18日,莱特光电在上交所科创板上市,发行数量为4024.3759万股,发行价格为22.05元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为王家骥、刘纯钦。

莱特光电本次发行募集资金总额8.87亿元;扣除发行费用后,募集资金净额为8.05亿元。莱特光电最终募集资金净额比原计划少1.95亿元。莱特光电于2022年3月14日披露的招股说明书显示,公司拟募集资金10.00亿元,分别用于OLED终端材料研发及产业化项目、补充流动资金。

莱特光电本次发行费用总额为8244.25万元,其中保荐机构中信证券获得承销费及保荐费5860.02万元。